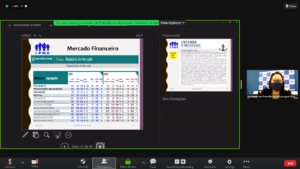

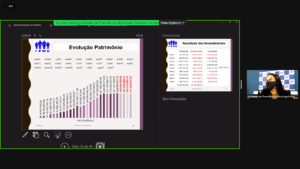

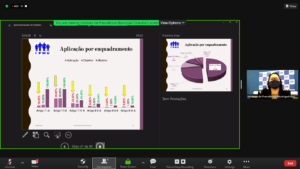

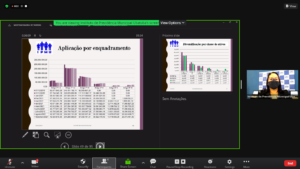

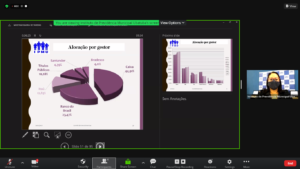

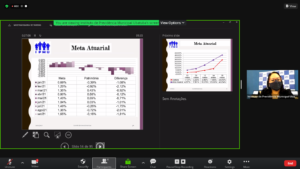

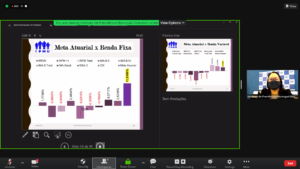

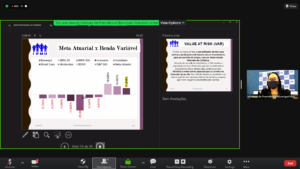

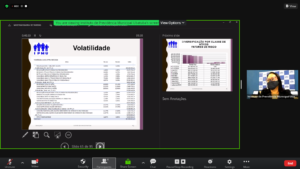

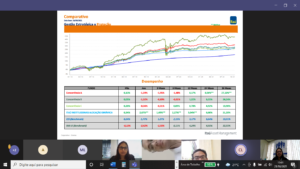

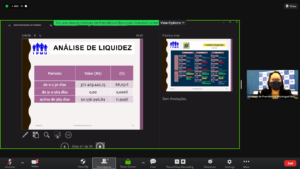

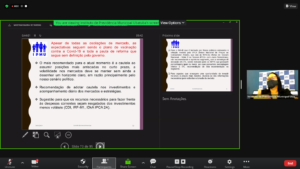

Ata da Reunião do Comitê de Investimentos do Instituto de Previdência Municipal de Ubatuba – IPMU, realizada aos vinte dias do mês de outubro de dois mil e vinte e um, às nove horas. Reunião realizada de forma híbrida, por videoconferência, através do aplicativo Zoom (ID 889 2808 7477/ Senha 284345) e presencial na sede no IPMU. Participantes: Comitê de Investimentos (Fernando Augusto Matsumoto, Flavio Bellard Gomes, Lucas Gustavo Ferreira Castanho, Marcelo da Cruz Lima e Sirleide da Silva) e Controlador Interno (Wellington Diniz). Aberta a reunião os membros do Comitê de Investimentos passaram a analisar o Relatório Financeiro referente ao mês de setembro/2021, conforme processo IPMU/155/2021. Análise conjuntural de mercado econômico, mercado financeiro e monitoramento das variáveis macroeconômicas. Avaliação mensal de risco de mercado da carteira de Investimentos. Análise de relatório de rentabilidade dos fundos de investimentos e acompanhamento da Política Anual de Investimentos – 2021. Informações dos acontecimentos políticos e econômicos e seus impactos na carteira de investimentos do IPMU. Visão de curto, médio e longo prazo. Balancete de Receita e Despesa que contém os dados atualizados da previsão e da execução orçamentária. Relatório de Execução Orçamentária com os fluxos de caixa das receitas e despesas para avaliação da situação financeira e orçamentária. Cenário Macroeconômico. O mês de setembro se foi deixando para trás um rastro de destruição somente visto em março de 2020, quando foi deflagrada a crise pandêmica, acumulando perdas em nível global. A China trouxe novamente parte dos elementos da tensão, entre eles o problema de energia e consumo de carvão, a questão da possível quebra da Evergrande, ambos eventos já levando a mudanças em diversas projeções e pesquisas de gerentes, além do choque de oferta e o fechamento de portos e zonas fabris ainda não resolvidos. Nos EUA, o debate sobre o fim dos estímulos também elevou a tensão entre os investidores, receosos pela retirada da forte liquidez mensal fornecida pelo governo americano. A inflação ganha força em nível global para o espanto dos formuladores de políticas monetárias que inundaram o mundo de liquidez e recursos e agora não conseguem entender as consequências macroeconômicas básicas de tal evento. No Brasil, apesar do quadro positivo da pandemia e da consequente abertura dos mercados, continuamos com um cenário econômico bem conturbado, principalmente em função do contexto político, fiscal e inflação mais forte. Essas incertezas mantiveram a forte volatilidade nos mercados em setembro, resultando em mais um mês difícil, com impacto tanto nas curvas de juros quanto no IBOVESPA. As incertezas fiscais para os próximos anos continuam impactando as curvas de juros, que se mantém em níveis elevados frente ao cenário de juros reais atuais, em que pese aos números positivos da Dívida/PIB para este ano. Na renda variável local, a pressão inflacionaria reforçada pela crise hídrica e cenário político conturbado continuaram trazendo impactos negativos, resultando em mais um mês ruim para o Ibovespa. Para os próximos meses o principal ponto de atenção ainda segue sendo as preocupações com relação a política monetária, principalmente a norte-americana, além dos pontos recorrentes em relação a pandemia, onde a vacinação segue sendo fundamental para retomada das economias e a variante Delta o principal motivador que pode atrasar a retomada econômica. Diferente do mês passado, neste mês as ações globais destruíram performance, porém exposição comprada em alguns fundos em dólar compensou essa queda. Se analisarmos o comportamento das ações globais ao longo de 2021, notaremos que em setembro interrompemos um longo ciclo de altas mensais consecutivas que vinha desde fevereiro. Temores com uma possível recuperação mais lenta da economia chinesa junto à perspectiva de antecipação da retirada de estímulos por parte da autoridade monetária dos Estados Unidos impactaram os mercados. Apesar disso, a grande tendência de recuperação da atividade, com alta liquidez continua. Permanecemos com um cenário positivo para ações globais no médio e longo prazo. O Dólar se valorizou frente ao Real em setembro. Carteira de Investimentos. No nono mês de 2021, os investimentos do IPMU apresentaram desvalorização, refletindo a instabilidade dos mercados financeiros no período. A carteira de investimentos encerrou em R$ 417.430.617,19 (quatrocentos e dezessete milhões quatrocentos e trinta mil seiscentos e dezessete reais e dezenove centavos). Composição dos Investimentos. A Carteira de Investimentos do IPMU no encerramento do mês está segregada entre os segmentos de renda fixa (82,54%), renda variável (8,82%) e alocação no exterior (8,64%), dentro dos limites permitidos pela Resolução CMN nº 3922/2010 e suas alterações, compatível com os requisitos estabelecidos na Política de Investimentos – PAI 2021. Enquadramento. Todos os investimentos do IPMU estão aderentes com relação à Resolução CMN 3922/2010 e suas alterações e com a Política de Investimentos para o exercício de 2021. Meta Atuarial. A rentabilidade no mês de setembro/2021 da Carteira de Investimentos do IPMU foi novamente negativa frente a meta atuarial. A rentabilidade consolidada no fechamento do período de janeiro/setembro foi negativa em (-0,63%) muito distante da meta atuarial (INPC + 5,41% a.a.) que encerrou o período em 11,51%. Relatório de Risco: Na análise do relatório de risco do mês, a demonstração apresentou os seguintes resultados: Renda Fixa (1,008%/VaR), Fundos de Renda Variável (12,091%/VaR), Fundos no Exterior (5,933%/VaR) e Total da Carteira (1,613%/VaR). As planilhas de correlação, junto aos riscos apresentados por segmentos e o risco total da carteira do IPMU, estão em conformidade a nossa Política de Investimentos 2021. Deliberação do Comitê de Investimentos. A postura conservadora nos investimentos do IPMU não tem gerado resultados satisfatórios nos últimos meses, mas o atual cenário ainda é incerto e com grande volatilidade no curto prazo. Com base nos dados técnicos, análises financeiras, dados atualizados dos fluxos de caixas e dos investimentos com visão de curto, médio e longo prazo, propostas de investimentos e desinvestimentos foram aprovadas por unanimidade as estratégias de investimentos para alteração pontual da carteira de investimentos, em especial a continuidade da estratégia de aplicação em fundos de renda variável investimentos no exterior (boa perspectiva para os investimentos no exterior pelo potencial retorno, menor volatilidade e, principalmente, pelo equilíbrio que esses investimentos trazem para a carteira dos RPPS, considerando o limite prudencial de aplicação para atendimento à legislação) e estratégia em fundos de renda fixa com baixa volatilidade como forma de proteção dos investimentos. 1) Fundos de renda variável: acompanhamento do mercado e aplicação, quando favorável e de forma gradativa, dos repasses das contribuições previdenciárias, compensação previdenciária e parcelamento da dívida previdenciária, nos fundos credenciados. 2) Fundos de renda fixa: acompanhamento do mercado e aplicação, quando favorável e de forma gradativa, dos repasses das contribuições previdenciárias, compensação previdenciária e parcelamento da dívida previdenciária, nos fundos credenciados em especial nos fundos híbridos do Itaú e do Banco Santander que já fazem parte da Carteira de Investimentos. 3) Folha de Pagamento: para cobertura da folha de pagamento, realizar resgate do fundo de investimentos Santander Renda Fixa Ativa (CNPJ 26.507.132/0001-06). 4) Fundo IMA-B: acompanhamento do mercado e resgatar, quando favorável, os fundos de investimentos Caixa FI Brasil IMA-B TP RF LP (CNPJ 10.740.658/0001-93), BB Previdenciário RF IMA-B 5+ (CNPJ 13.327.340/0001-73) e Caixa FI Brasil IMA-B 5+ TP RF LP (CNJP 10.577.503/0001-88) para aplicação nos fundos de renda fixa credenciados de baixa volatilidade, em especial nos fundos híbridos do Banco Itaú e do Banco Santander (dentro dos limites permitidos nos fundos e enquadramento) que já fazem parte da Carteira de Investimentos. Estratégia levando em consideração o Relatório das Receitas Orçamentárias – base 30/09/2021. 5) Manutenção das aplicações, sem realizar realocação de recursos.