Reunião do Comitê de Investimentos do Instituto de Previdência Municipal de Ubatuba – IPMU, realizada aos dezoito dias do mês de fevereiro de dois mil e vinte e um, às treze horas, na sala de reuniões da sede do IPMU, onde compareceram os membros, conforme Portaria IPMU nº 006/2021: Fernando Augusto Matsumoto, Flavio Bellard Gomes, Lucas Gustavo Ferreira Castanho, Marcelo da Cruz Lima e Sirleide da Silva. Participa também o Sr. Wellington Diniz, Controlador Interno.

Pauta:

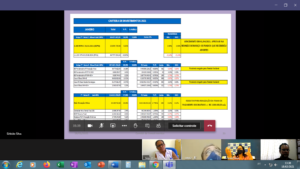

Relatório Gerencial das Aplicações Financeiras referente ao mês de Janeiro/2021.

O Relatório Mensal com a finalidade de demonstrar o cenário econômico, as informações relevantes sobre os investimentos e apresentar a evolução patrimonial dos recursos financeiros do IPMU no mês, em consonância com a legislação em vigor, a transparência da gestão e a diligência dos produtos que compõem a carteira de investimentos do IPMU, atendendo ao item 3.2.6 – Política de Investimentos, Manual Pró-Gestão, versão 3.1.

Cronograma mensal das atividades gerenciais (relatórios gerenciais financeiros) da Carteira de Investimentos do IPMU, conforme documentos acostados no processo IPMU/003/2021:

- Acompanhamento da rentabilidade e dos riscos das diversas modalidades de operações realizadas na aplicação dos recursos do RPPS

- Acompanhamento dos indicadores de desempenho global, B3, ANBIMA e IBGE (mês, ano e 12 meses);

- Acompanhamento e monitoramento dos riscos dos recursos investidos;

- Acompanhamento sistemático da situação patrimonial, fiscal, comercial e jurídica das instituições investidas;

- Aderência das alocações e processos decisórios de investimento à Política de Investimentos

- Análise da performance dos fundos de investimentos;

- Análise de Dispersão (rentabilidade diária/ valor do ativo/fundo de investimentos);

- Análise de Liquidez;

- Análise de Risco Shape;

- Análise de Risco VaR (mês/ano);

- Análise de Volatilidade (mês/ano);

- Análise do comportamento do mercado (conjuntura macroeconômica);

- Análise do patrimônio líquido dos fundos de investimentos;

- Análise Gerencial nos Investimentos;

- Análise Quantitativa;

- Aplicação por enquadramento conforme Resolução CMN 3922/2010;

- Aplicação por estratégia;

- Aplicação por gestor;

- Aplicação por Segmento (renta fixa, renda variável e exterior);

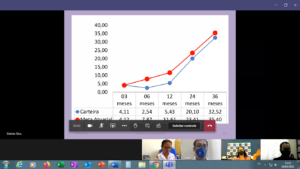

- Relatório Meta Atuarial (mês, ano, 3 meses, 6 meses, 12 meses e 36 meses);

- Desempenho da Carteira de Investimentos (mês, ano, 3 meses, 6 meses, 12meses e 36 meses);

- Critérios de credenciamento para escolha das instituições financeiras e dos produtos financeiros onde os recursos do RPPS serão aplicados.

- Definição das estratégias de alocação;

- Elaboração de relatórios mensais de diligências de verificação dos lastros relativos aos títulos ou a papéis incluídos em operações estruturadas adquiridas por meio de veículos de investimento;

- Elaboração de relatórios mensais;

- Gestão de investimentos, considerando sua estrutura, propostas de aprimoramento;

- Planilha dos Investimentos com base nos extratos;

- Gráfico Desvio Padrão;

- Gráfico Drawdoun (mês);

- Lâmina Comparação dos Ativos (mensal);

- Lâmina dos Fundos (lastro dos títulos e papéis);

- Lâmina dos fundos de investimentos (características/perfil do fundo/ retorno acumulado/ evolução patrimônio/ histórico/informações operacionais);

- Lâmina por Enquadramento conforme Resolução 3922/2010;

- Limites mínimos e máximos de enquadramento e estratégias de investimento para cada segmento de aplicação financeira;

- Matriz de correção dos retornos (mês);

- Monitoramento das cotas médias dos fundos de investimentos;

- Monitoramento do patrimônio dos fundos de investimentos;

- Monitoramento dos cotistas dos fundos de investimentos;

- Portfólio da Carteira Retorno (%);

- Preencher a planilha BACEN – IPCA x Selic (cenário/perspectiva quatro exercícios);

- Preencher a planilha das taxas dos TP;

- Planilha de análise mensal de Correlação;

- Planilha de análise mensal de Risco x Retorno;

- Planilha de Distribuição;

- Planilha de Resultado Atuarial x Resultado Financeiro;

- Preencher e enviar o DAIR;

- Relatório Mensal dos investimentos;

- Rentabilidade da Carteira de Investimentos por Estratégia;

- Rentabilidade da Carteira de Investimentos por fundo de investimentos;

- Rentabilidade da Carteira de Investimentos por Gestor;

- Resultado dos Investimentos (valorização/desvalorização);

- Resultados esperados das projeções financeiras.

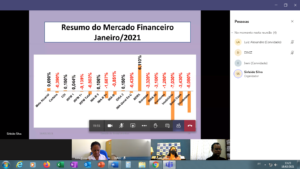

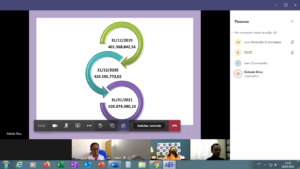

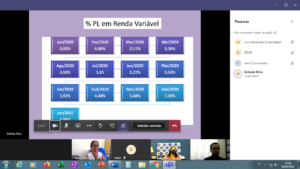

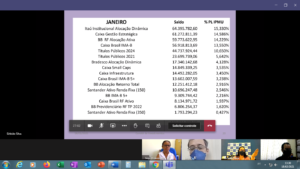

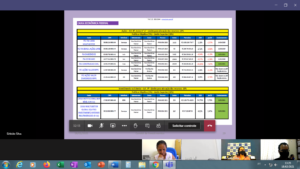

Carteira de Investimentos. O saldo das aplicações financeiras do IPMU em 2020 sofreu com a volatilidade do mercado financeiro, devido à evolução da crise Covid 19 a nível mundial e com a questão fiscal no caso mercado doméstico. Iniciando 2021, no primeiro mês do ano, as aplicações financeiras também sofreram com a volatilidade do mercado. O IPMU encerrou 2019 com patrimônio de R$ 401.568.842,56 (quatrocentos e um milhões quinhentos e sessenta e oito mil oitocentos e quarenta e dois reais e cinquenta e seis centavos). No enceramento de 2020 o patrimônio era de R$ 424.595.773,03 (quatrocentos e vinte e quatro milhões quinhentos e noventa e cinco mil setecentos e setenta e três reais e três centavos). Já no primeiro mês de 2021, teve desvalorização e encerrou o mês de janeiro em R$ 420.074.390,10 (quatrocentos e vinte milhões setenta e quatro mil trezentos e noventa reais e dez centavos). O Patrimônio do IPMU apresentou percentual negativo no mês de janeiro (-0,39%), com rentabilidade negativa no montante de R$ 1.681.382,93 (um milhão seiscentos e oitenta e um mil trezentos e oitenta e dois reais e noventa e três centavos). O desempenho negativo nos investimentos e a distância em cumprir a meta atuarial, continua sendo atribuído pela chegada da crise do coronavírus em 2020, que continua em 2021, causando incerteza nos mercados financeiros, paralisando as economias em todo o mundo, fechando empresas, causando desemprego, desvalorização econômica de várias atividades. Até a primeira quinze de 2021 os resultados dos investimentos estavam positivos, mas uma sequência de baixas tanto nos indicadores de renda fixa quanto de renda variável, fizeram com que retroagissem. Outros fatores como as incertezas fiscais, o aumento nos casos de coronavírus e os impasses em relação às vacinas provocaram volatilidade no mercado doméstico, ocasionado as desvalorizações nos preços dos ativos.

Credenciamento de Fundos de Investimentos

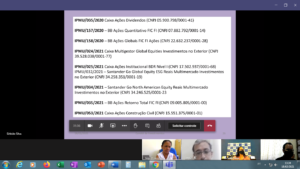

- IPMU/035/2020 Caixa Ações Dividendos (CNPJ 05.900.798/0001-41)

- IPMU/157/2020 – BB Ações Quantitativo FIC FI (CNPJ 07.882.792/0001-14)

- IPMU/158/2020 – BB Ações Globais FIC FI Ações (CNPJ 22.632.237/0001-28)

- IPMU/024/2021 Caixa Multigestor Global Equities Investimentos no Exterior (CNPJ 39.528.038/0001-77)

- IPMU/025/2021 Caixa Ações Institucional BDR Nível I (CNPJ 17.502.937/0001-68)

- IPMU/032/2021 – Santander Go Global Equity ESG Reais Multimercado Investimentos no Exterior (CNPJ 34.258.351/0001-19)

- IPMU/034/2021 – Santander Go North American Equity Reais Multimercado Investimentos no Exterior (CNPJ 34.246.525/0001-23

- IPMU/035/2021 – BB Ações Retorno Total FIC FI (CNPJ 09.005.805/0001-00)

- IPMU/053/2021 Caixa Ações Construção Civil (CNPJ 15.551.375/0001-01)

Análise de Fundos de Investimentos

- IPMU/025/2018 BB Previdenciário Ações Valor FIC FIA (CNPJ 29.258.294/0001-38)

- IPMU/107/2019 Caixa Brasil Ações Livre (CNPJ 30.068.169/0001-44)

- IPMU/034/2020 Caixa Ações Multigestor (CNPJ 30.068.224/0001-04)

- IPMU/037/2020 Caixa Ações Consumo (CNPJ 10.577.512/0001-79)

- IPMU/038/2020 Caixa Ações Valor RPPS (CNPJ 14.507.699/0001-95)

- IPMU/040/2020 Caixa Ações Valor Dividendos (CNPJ 15.154.441/0001-15)

- IPMU/051/2020 Santander Global Equities Investimentos no Exterior Multimercado (CNPJ 17.804.792/0001-50)

- XP Inflação IPCA.

- Morgan Stanley Global Opportunities

- AXA WF Framlington Digital Economy

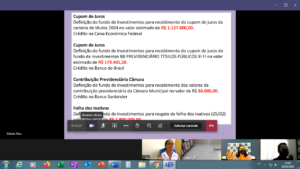

Cupom de Juros: Definição do fundo de investimentos para recebimento do cupom de juros da carteira de títulos 2024 no valor estimado de R$ 1.137.000,00.

Cupom de Juros: Definição do fundo de investimentos para recebimento do cupom de juros do fundo de investimentos BB PREVIDENCIÁRIO TÍTULOS PÚBLICOS XI FI no valor estimado de R$ 173.401,28.

Contribuição Previdenciária Câmara: Definição do fundo de investimentos para recebimento dos valores da contribuição previdenciária da Câmara Municipal no valor de R$ 86.000,00.

Folha dos Inativos: Definição do fundo de investimentos para resgate da folha dos inativos (25/02) valor estimado de R$ 2.900.000,00.